E’ un prestito personale con la modalità classica del rimborso a rate, con erogazione entro massimi 15 giorni dalla richiesta, e destinato agli studenti italiani che vogliono partecipare ai Master in Italia o all’estero, ma anche per agli studenti stranieri che vogliono frequentare nel nostro Paese Master italiani. Sono queste, in estrema sintesi, alcune caratteristiche e finalità del Prestito d’Onore di Banca Sella, un finanziamento a favore di cittadini italiani e non che, dopo essersi messi in bella vista nello studio e/o nel mondo del lavoro, puntano a perfezionare capacità e competenze con un Master da frequentare in Italia oppure all’estero. A fronte di un importo massimo concedibile pari a 50.000 euro, per ottenere il Prestito d’Onore di Banca Sella occorre presentare alla Banca l’attestato ufficiale di partecipazione al master, il proprio curriculum vitae et studiorum, sia accademico, sia lavorativo, sia l’attestazione del datore di di lavoro in merito all’ultima paga percepita, o in alternativa il cedolino unitamente, se già acquisita dal richiedente, anche un’eventuale offerta di lavoro a conclusione del Master.

E’ un prestito personale con la modalità classica del rimborso a rate, con erogazione entro massimi 15 giorni dalla richiesta, e destinato agli studenti italiani che vogliono partecipare ai Master in Italia o all’estero, ma anche per agli studenti stranieri che vogliono frequentare nel nostro Paese Master italiani. Sono queste, in estrema sintesi, alcune caratteristiche e finalità del Prestito d’Onore di Banca Sella, un finanziamento a favore di cittadini italiani e non che, dopo essersi messi in bella vista nello studio e/o nel mondo del lavoro, puntano a perfezionare capacità e competenze con un Master da frequentare in Italia oppure all’estero. A fronte di un importo massimo concedibile pari a 50.000 euro, per ottenere il Prestito d’Onore di Banca Sella occorre presentare alla Banca l’attestato ufficiale di partecipazione al master, il proprio curriculum vitae et studiorum, sia accademico, sia lavorativo, sia l’attestazione del datore di di lavoro in merito all’ultima paga percepita, o in alternativa il cedolino unitamente, se già acquisita dal richiedente, anche un’eventuale offerta di lavoro a conclusione del Master.

Prestiti

Prestito personale per acquisto auto da Cariparma

Il prestito personale Fiducia Contante Standard Auto è un finanziamento concesso dalle filiali dell’istituto di credito Cariparma in favore di coloro che desiderano poter acquistare una autovettura nuova o usata, una moto o un caravan.

Il prestito personale Fiducia Contante Standard Auto è un finanziamento concesso dalle filiali dell’istituto di credito Cariparma in favore di coloro che desiderano poter acquistare una autovettura nuova o usata, una moto o un caravan.

Tra le caratteristiche principali di questa linea di credito, evidenziamo senz’altro la presenza di un tasso di interesse fisso per l’intera durata del contratto, che garantisce al debitore la possibilità di poter conoscere anticipatamente l’importo delle rate da restituire negli anni.

L’importo erogabile complessivamente deve essere compreso tra un minimo di 1.500 euro e un massimo di 30.000 euro, da restituire in piani di ammortamento che oscilleranno tra i 6 e i 60 mesi, ferma restando la possibilità di estinguere anticipatamente il debito residuo.

A proposito di estinzione anticipata, questa transazione è effettuabile in qualsiasi momento, per importi totali, senza il pagamento di alcuna penale.

Per ciò che concerne le altre condizioni di gratuità, ricordiamo anche l’esenzione di qualsiasi spesa di incasso rata.

Prestiti alle PMI: Banche Popolari a fianco del tessuto produttivo

Un’impresa, specie se media, ed ancor di più se piccola, di norma nel nostro Paese riesce ad ottenere finanziamenti e prestiti presso quelle banche che hanno un forte radicamento sul territorio, e dove spesso il direttore della filiale è nativo del luogo e conosce le dinamiche dello sviluppo economico nella zona. Non stupisce di conseguenza l’ultimissimo dato, comunicato da Assopopolari, da cui è emerso come dall’inizio dell’anno, e fino allo scorso mese di aprile, gli Istituti di credito popolari abbiano erogato a favore delle piccole e medie imprese nuovi crediti per un controvalore pari a ben 13,3 miliardi di euro. Su base annua l’incremento dei crediti alle piccole e medie imprese per le Banche popolari è cresciuto del 5% a fronte di una raccolta diretta balzata del 7%.

Un’impresa, specie se media, ed ancor di più se piccola, di norma nel nostro Paese riesce ad ottenere finanziamenti e prestiti presso quelle banche che hanno un forte radicamento sul territorio, e dove spesso il direttore della filiale è nativo del luogo e conosce le dinamiche dello sviluppo economico nella zona. Non stupisce di conseguenza l’ultimissimo dato, comunicato da Assopopolari, da cui è emerso come dall’inizio dell’anno, e fino allo scorso mese di aprile, gli Istituti di credito popolari abbiano erogato a favore delle piccole e medie imprese nuovi crediti per un controvalore pari a ben 13,3 miliardi di euro. Su base annua l’incremento dei crediti alle piccole e medie imprese per le Banche popolari è cresciuto del 5% a fronte di una raccolta diretta balzata del 7%.

FinBusiness: un Prestito per tornare a sorridere

Nella vita ci sono problemi che non sono poi tali, ed altri che invece possono farci letteralmente perdere il sonno, suscitare uno stato d’ansia. Come vestirsi alla comunione del nipotino o al matrimonio della cognata, benché capiamo possa sembrare una situazione scabrosa, certo non è un argomento d’affanno paragonabile alla perdita del lavoro, o alla difficoltà di trovarne uno nuovo, oppure alla necessità di denaro per qualsivoglia esigenza. Sono questi i veri problemi della vita, sono queste le difficoltà meno semplici da affrontare, questa la causa – in alcuni casi – persino del naufragio di un matrimonio o di dissapori all’interno delle mura domestiche.

Nella vita ci sono problemi che non sono poi tali, ed altri che invece possono farci letteralmente perdere il sonno, suscitare uno stato d’ansia. Come vestirsi alla comunione del nipotino o al matrimonio della cognata, benché capiamo possa sembrare una situazione scabrosa, certo non è un argomento d’affanno paragonabile alla perdita del lavoro, o alla difficoltà di trovarne uno nuovo, oppure alla necessità di denaro per qualsivoglia esigenza. Sono questi i veri problemi della vita, sono queste le difficoltà meno semplici da affrontare, questa la causa – in alcuni casi – persino del naufragio di un matrimonio o di dissapori all’interno delle mura domestiche.

Finanziamenti PMI Sace – BP Vicenza per l’internazionalizzazione

Al fine di sostenere le piccole e medie imprese italiane nei processi di espansione commerciale nei Paesi esteri, e di internazionalizzazione, Sace, società leader nel settore dell’assicurazione sul credito, ha reso noto d’aver siglato al riguardo dei nuovi accordi con la Banca Popolare di Vicenza che prevedono lo stanziamento di un plafond pari a complessivi 70 milioni di euro a favore delle PMI con mire espansionistiche all’estero. Il plafond di finanziamenti, in particolare, è suddiviso in due tranche: una tranche composta da 20 milioni di euro è destinata a finanziamenti per finalità di esecuzione di lavori nei Paesi esteri, per le operazioni di approntamento di beni e servizi, ma anche per soddisfare le esigenze di capitale circolante.

Al fine di sostenere le piccole e medie imprese italiane nei processi di espansione commerciale nei Paesi esteri, e di internazionalizzazione, Sace, società leader nel settore dell’assicurazione sul credito, ha reso noto d’aver siglato al riguardo dei nuovi accordi con la Banca Popolare di Vicenza che prevedono lo stanziamento di un plafond pari a complessivi 70 milioni di euro a favore delle PMI con mire espansionistiche all’estero. Il plafond di finanziamenti, in particolare, è suddiviso in due tranche: una tranche composta da 20 milioni di euro è destinata a finanziamenti per finalità di esecuzione di lavori nei Paesi esteri, per le operazioni di approntamento di beni e servizi, ma anche per soddisfare le esigenze di capitale circolante.

Duttilio, il prestito personale senza sorprese

Se dobbiamo scegliere tra la recensione di un prestito personale e quella di una carta revolving, certo il dubbio non sussiste: privilegiamo la prima opzione. Se non altro chi richiede un prestito lo fa con cognizione di causa, è consapevole di non avere sufficiente liquidità a disposizione e per questo cerca la soluzione nell’indebitamento, benché ci auguriamo lo faccia solo nel caso di un acquisto improcrastinabile e non per soddisfare un semplice appetito. Il caso della carta revolving è differente: c’è un serbatoio di liquidità, come ci spiegano dal call center, ma non ci dicono che se questo serbatoio viene intaccato gli interessi sono composti, e noi – fidandoci – non andiamo ad approfondire e caschiamo nella trappola. Comunque oggi parliamo di un prestito: parliamo di Duttilio, il prestito personale di Agos Ducato.

Se dobbiamo scegliere tra la recensione di un prestito personale e quella di una carta revolving, certo il dubbio non sussiste: privilegiamo la prima opzione. Se non altro chi richiede un prestito lo fa con cognizione di causa, è consapevole di non avere sufficiente liquidità a disposizione e per questo cerca la soluzione nell’indebitamento, benché ci auguriamo lo faccia solo nel caso di un acquisto improcrastinabile e non per soddisfare un semplice appetito. Il caso della carta revolving è differente: c’è un serbatoio di liquidità, come ci spiegano dal call center, ma non ci dicono che se questo serbatoio viene intaccato gli interessi sono composti, e noi – fidandoci – non andiamo ad approfondire e caschiamo nella trappola. Comunque oggi parliamo di un prestito: parliamo di Duttilio, il prestito personale di Agos Ducato.

Finanziamenti PMI: banche rigide per l’accesso al credito

Qual è l’andamento in Italia dei finanziamenti erogati dal sistema bancario italiano alle piccole e medie imprese? Ebbene, in accordo con le rilevazioni dell’Osservatorio sul credito Confcommercio-Format, aggiornate al primo trimestre 2010, la situazione per le PMI in Italia è tale che ci sono dei segnali di ripresa visto che è diminuita la quota di imprese che hanno difficoltà a far fronte ai propri impegni finanziari; pur tuttavia, se per far fronte a questi impegni le piccole e medie imprese hanno bisogno di bussare alle banche le cose cambiano visto che è stato rilevato da parte degli Istituti di credito un aumento della rigidità nella concessione dei finanziamenti. Nel dettaglio, nel primo trimestre 2010 la quota di PMI in difficoltà a far fronte al proprio fabbisogno finanziario è scesa dal 16% del trimestre precedente al 14%; non a caso, ben il 60% delle PMI nel primo trimestre di quest’anno, rispetto ad una percentuale del 50% del Q4 2009, è in grado di far fronte alle esigenze finanziarie in maniera autonoma.

Qual è l’andamento in Italia dei finanziamenti erogati dal sistema bancario italiano alle piccole e medie imprese? Ebbene, in accordo con le rilevazioni dell’Osservatorio sul credito Confcommercio-Format, aggiornate al primo trimestre 2010, la situazione per le PMI in Italia è tale che ci sono dei segnali di ripresa visto che è diminuita la quota di imprese che hanno difficoltà a far fronte ai propri impegni finanziari; pur tuttavia, se per far fronte a questi impegni le piccole e medie imprese hanno bisogno di bussare alle banche le cose cambiano visto che è stato rilevato da parte degli Istituti di credito un aumento della rigidità nella concessione dei finanziamenti. Nel dettaglio, nel primo trimestre 2010 la quota di PMI in difficoltà a far fronte al proprio fabbisogno finanziario è scesa dal 16% del trimestre precedente al 14%; non a caso, ben il 60% delle PMI nel primo trimestre di quest’anno, rispetto ad una percentuale del 50% del Q4 2009, è in grado di far fronte alle esigenze finanziarie in maniera autonoma.

PrestiTel: il prestito? Basta una telefonata

“Serve un prestito?”. Se la domanda era legittima prima, quando tutto sembrava funzionasse a dovere e le situazioni definite difficili erano comunque una minoranza veramente sparuta, figuriamoci cosa potrebbe essere ora, dopo che la crisi economica, i ridimensionamenti aziendali e la chiusura su se stesso, “a riccio”, del mondo del lavoro hanno impoverito, in maniera significativamente più consistente, gli italiani. Oggi, infatti, l’esigenza di un prestito comincia ad essere sentita da qualcuno in più, ed è per questo motivo che si è spalancato un mercato dalle mille soluzioni e proposte di finanziamento. A margine dei canali “tradizionali”, infatti, stanno spuntando innumerevoli micro-finanziarie pronte ad offrire prestiti a chiunque a condizioni molto vantaggiose, come fa PrestiTel.

“Serve un prestito?”. Se la domanda era legittima prima, quando tutto sembrava funzionasse a dovere e le situazioni definite difficili erano comunque una minoranza veramente sparuta, figuriamoci cosa potrebbe essere ora, dopo che la crisi economica, i ridimensionamenti aziendali e la chiusura su se stesso, “a riccio”, del mondo del lavoro hanno impoverito, in maniera significativamente più consistente, gli italiani. Oggi, infatti, l’esigenza di un prestito comincia ad essere sentita da qualcuno in più, ed è per questo motivo che si è spalancato un mercato dalle mille soluzioni e proposte di finanziamento. A margine dei canali “tradizionali”, infatti, stanno spuntando innumerevoli micro-finanziarie pronte ad offrire prestiti a chiunque a condizioni molto vantaggiose, come fa PrestiTel.

Conto corrente Napoleone: soluzione Credem per l’impresa

E’ gratis per i primi sei mesi e per i nuovi clienti, e per ben dodici mesi il Socio può provare a zero euro il “Conto Voglio” oppure il “Conto Comodo“. Sono queste alcune delle caratteristiche principali e vantaggiose dei conti correnti della gamma “Napoleone” pensati dal Credem, Gruppo bancario Credito Emiliano, per le aziende, dalle più piccole alle più grandi grazie a delle formule che si adattano al fatturato annuo dell’impresa. C’è infatti il conto corrente Napoleone “Small”, ma c’è anche il “Medium”, il “Large” ed il “Net”, con quest’ultimo che è stato pensato dal Credem per offrire un conto corrente ideale e ritagliato su misura per l’utilizzo dei servizi online. Tutti i prodotti offrono con la classica formula del “tutto compreso” il corporate banking interbancario, il Pos, le presentazioni di portafoglio, i bonifici e l’istruttoria su leasing e mutui.

E’ gratis per i primi sei mesi e per i nuovi clienti, e per ben dodici mesi il Socio può provare a zero euro il “Conto Voglio” oppure il “Conto Comodo“. Sono queste alcune delle caratteristiche principali e vantaggiose dei conti correnti della gamma “Napoleone” pensati dal Credem, Gruppo bancario Credito Emiliano, per le aziende, dalle più piccole alle più grandi grazie a delle formule che si adattano al fatturato annuo dell’impresa. C’è infatti il conto corrente Napoleone “Small”, ma c’è anche il “Medium”, il “Large” ed il “Net”, con quest’ultimo che è stato pensato dal Credem per offrire un conto corrente ideale e ritagliato su misura per l’utilizzo dei servizi online. Tutti i prodotti offrono con la classica formula del “tutto compreso” il corporate banking interbancario, il Pos, le presentazioni di portafoglio, i bonifici e l’istruttoria su leasing e mutui.

Finanziamenti alle famiglie accelerano in Italia

Nel primo trimestre del corrente anno in Italia l’attività delle banche italiane è stata tale che sono aumentati, segnando una dinamica in netta accelerazione, i finanziamenti che sono stati concessi alle famiglie consumatrici, ponendo così il nostro Paese in una posizione di leader su scala europea. A rilevarlo è stata l’ABI, Associazione Bancaria Italiana, nel suo “Monthly Outlook” del mese di maggio 2010, sottolineando inoltre come su scala regionale in Italia la dinamica crescente sia stata ancor più accentuata in Puglia, Regione Campania, Regione Toscana e Regione Calabria. In prevalenza, nel primo quarto del 2010 la dinamica crescente dei finanziamenti alle famiglie italiane consumatrici ha interessato l’accesso al credito, e quindi la stipula di mutui, per l’acquisto di unità immobiliari ad uso residenziale.

Nel primo trimestre del corrente anno in Italia l’attività delle banche italiane è stata tale che sono aumentati, segnando una dinamica in netta accelerazione, i finanziamenti che sono stati concessi alle famiglie consumatrici, ponendo così il nostro Paese in una posizione di leader su scala europea. A rilevarlo è stata l’ABI, Associazione Bancaria Italiana, nel suo “Monthly Outlook” del mese di maggio 2010, sottolineando inoltre come su scala regionale in Italia la dinamica crescente sia stata ancor più accentuata in Puglia, Regione Campania, Regione Toscana e Regione Calabria. In prevalenza, nel primo quarto del 2010 la dinamica crescente dei finanziamenti alle famiglie italiane consumatrici ha interessato l’accesso al credito, e quindi la stipula di mutui, per l’acquisto di unità immobiliari ad uso residenziale.

Finanziamento PMI Deutsche Bank con PC ASUS in regalo

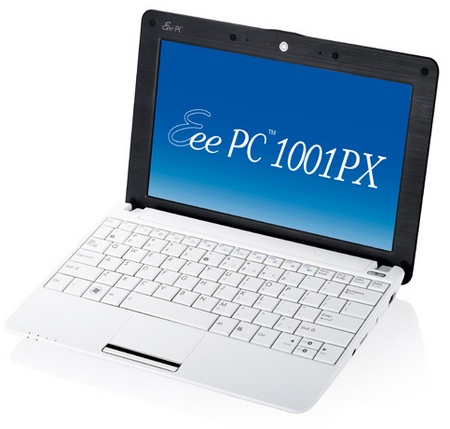

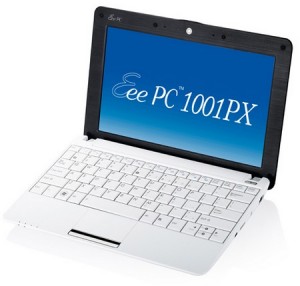

Si chiama “db PMI Oltre“, ed è un finanziamento pensato da Deutsche Bank per le piccole e medie imprese e ideato a misura di artigiani, commercianti e, in generale, per tutte quelle PMI aventi un fatturato annuo non superiore al livello dei cinque milioni di euro. La promozione di questo prodotto finanziario prevede, grazie ad un accordo con ASUS, il PC modello Eee Seashell 1001PX in regalo a favore delle PMI che richiederanno il finanziamento “db PMI Oltre” entro e non oltre la fine del corrente anno. Nel dettaglio, “db PMI Oltre” è un finanziamento con il rientro programmato del capitale e con tre possibili tagli fissi di erogazione del credito: 15 mila, 30 mila o 45 mila euro di credito con scadenza a trentasei mesi, quindi a medio termine, e con il rimborso della prima quota capitale che è previsto dopo ben 12 mesi.

Si chiama “db PMI Oltre“, ed è un finanziamento pensato da Deutsche Bank per le piccole e medie imprese e ideato a misura di artigiani, commercianti e, in generale, per tutte quelle PMI aventi un fatturato annuo non superiore al livello dei cinque milioni di euro. La promozione di questo prodotto finanziario prevede, grazie ad un accordo con ASUS, il PC modello Eee Seashell 1001PX in regalo a favore delle PMI che richiederanno il finanziamento “db PMI Oltre” entro e non oltre la fine del corrente anno. Nel dettaglio, “db PMI Oltre” è un finanziamento con il rientro programmato del capitale e con tre possibili tagli fissi di erogazione del credito: 15 mila, 30 mila o 45 mila euro di credito con scadenza a trentasei mesi, quindi a medio termine, e con il rimborso della prima quota capitale che è previsto dopo ben 12 mesi.

Finanziamenti Monte dei Paschi per le imprese agricole toscane

Per le imprese agricole della Toscana, ed in particolare di Arezzo, Siena e Grosseto, sono pronti 50 milioni di euro di finanziamenti. A metterli a disposizione è il Gruppo bancario Monte dei Paschi di Siena nell’ambito di “TerrAmica”, un’iniziativa finalizzata a sostenere le diverse esigenze finanziarie dell’imprenditore agricolo nella gestione delle proprie attività quotidiane. Il plafond, in accordo con quanto recita una nota emessa da MPS, infatti, mira a fornire finanziamenti per finalità che spaziano dai prestiti per il rafforzamento patrimoniale a quelli per le coltivazioni e passando per le attrezzature, le macchine agricole e l’allevamento. Le quattro tipologie di finanziamenti serviranno così ad un bacino di potenziali 22 mila imprese agricole per favorire e rafforzare la ripresa economica del comparto agricolo e di quello agro-industriale con interventi, tra l’altro, mirati alla compatibilità ambientale ed allo sviluppo sostenibile.

Per le imprese agricole della Toscana, ed in particolare di Arezzo, Siena e Grosseto, sono pronti 50 milioni di euro di finanziamenti. A metterli a disposizione è il Gruppo bancario Monte dei Paschi di Siena nell’ambito di “TerrAmica”, un’iniziativa finalizzata a sostenere le diverse esigenze finanziarie dell’imprenditore agricolo nella gestione delle proprie attività quotidiane. Il plafond, in accordo con quanto recita una nota emessa da MPS, infatti, mira a fornire finanziamenti per finalità che spaziano dai prestiti per il rafforzamento patrimoniale a quelli per le coltivazioni e passando per le attrezzature, le macchine agricole e l’allevamento. Le quattro tipologie di finanziamenti serviranno così ad un bacino di potenziali 22 mila imprese agricole per favorire e rafforzare la ripresa economica del comparto agricolo e di quello agro-industriale con interventi, tra l’altro, mirati alla compatibilità ambientale ed allo sviluppo sostenibile.

Banca Sella – Sace: finanziamento per l’export

Le aziende italiane che hanno un fatturato annuo non superiore ai 250 milioni di euro, e con una quota di ricavi pari ad almeno il 10% derivante da attività con l’estero, possono finanziare i propri progetti di internazionalizzazione con “Sella Export SACE“, il prodotto finanziario che da un lato vede il Gruppo Banca Sella, e dall’altro la SACE, società leader nel settore dell’assicurazione sul credito. In particolare, con il finanziamento “Sella Export SACE” le imprese possono accrescere il loro livello di competitività all’estero, ad esempio, per sostenere spese per la partecipazione a fiere, brevetti industriali, rinnovo di impianti e macchinari, ma anche per acquisire quote di partecipazione di natura non finanziaria in aziende straniere. La formula tecnica di concessione del finanziamento “Sella Export SACE” è quella del mutuo chirografario assistito da garanzia con un minimo di importo erogabile pari a 100 mila euro e massimi 1,5 milioni di euro a fronte, eventualmente, di garanzie personali o reali che SACE e Banca Sella possono chiedere a loro discrezione.

Le aziende italiane che hanno un fatturato annuo non superiore ai 250 milioni di euro, e con una quota di ricavi pari ad almeno il 10% derivante da attività con l’estero, possono finanziare i propri progetti di internazionalizzazione con “Sella Export SACE“, il prodotto finanziario che da un lato vede il Gruppo Banca Sella, e dall’altro la SACE, società leader nel settore dell’assicurazione sul credito. In particolare, con il finanziamento “Sella Export SACE” le imprese possono accrescere il loro livello di competitività all’estero, ad esempio, per sostenere spese per la partecipazione a fiere, brevetti industriali, rinnovo di impianti e macchinari, ma anche per acquisire quote di partecipazione di natura non finanziaria in aziende straniere. La formula tecnica di concessione del finanziamento “Sella Export SACE” è quella del mutuo chirografario assistito da garanzia con un minimo di importo erogabile pari a 100 mila euro e massimi 1,5 milioni di euro a fronte, eventualmente, di garanzie personali o reali che SACE e Banca Sella possono chiedere a loro discrezione.

Imprese agricole: arrivano i finanziamenti revolving

Il colosso bancario UniCredit, la CreditAgri Coldiretti, e la società consortile Consorzi Agrari d’Italia, hanno annunciato la nascita di “Credit Plan – Consorzi Agrari d’Italia”, una importante partnership che permetterà, attraverso la formula dei finanziamenti revolving, l’accesso al credito in modalità innovativa da parte delle imprese e della filiera agricola del made in Italy. A darne notizia è la Coldiretti nel sottolineare come l’iniziativa potrà trovare attuazione sul territorio con la stipula di accordi di natura operativa con i singoli Consorzi; ebbene, al riguardo l’Organizzazione degli agricoltori ha reso noto che il Consorzio Agrario Friuli Venezia Giulia ed il Consorzio Agrario Lombardo Veneto hanno già aderito all’iniziativa “Credit Plan – Consorzi Agrari d’Italia“.

Il colosso bancario UniCredit, la CreditAgri Coldiretti, e la società consortile Consorzi Agrari d’Italia, hanno annunciato la nascita di “Credit Plan – Consorzi Agrari d’Italia”, una importante partnership che permetterà, attraverso la formula dei finanziamenti revolving, l’accesso al credito in modalità innovativa da parte delle imprese e della filiera agricola del made in Italy. A darne notizia è la Coldiretti nel sottolineare come l’iniziativa potrà trovare attuazione sul territorio con la stipula di accordi di natura operativa con i singoli Consorzi; ebbene, al riguardo l’Organizzazione degli agricoltori ha reso noto che il Consorzio Agrario Friuli Venezia Giulia ed il Consorzio Agrario Lombardo Veneto hanno già aderito all’iniziativa “Credit Plan – Consorzi Agrari d’Italia“.