Il prestito personale Small, della Cassa di Risparmio di Alessandria, è un finanziamento personale che l’istituto di credito rivolge alla propria clientela, a patto che questa sia titolare di un conto corrente presso una qualsiasi delle filiali della banca, e che rispetti i requisiti di merito creditizio che sono stati stabiliti dalle politiche creditizie dell’istituto di credito per agevolare la fase di istruttoria e di verifica di congruità delle domande di finanziamento.

Il prestito personale Small, della Cassa di Risparmio di Alessandria, è un finanziamento personale che l’istituto di credito rivolge alla propria clientela, a patto che questa sia titolare di un conto corrente presso una qualsiasi delle filiali della banca, e che rispetti i requisiti di merito creditizio che sono stati stabiliti dalle politiche creditizie dell’istituto di credito per agevolare la fase di istruttoria e di verifica di congruità delle domande di finanziamento.

Il prestito Small permetterà alla clientela di cui sopra di poter ottenere un importo di denaro pari a un massimo di 3 mila euro. Un importo non certamente molto elevato, ma che potrà avvantaggiarsi di tempi di erogazione molto rapidi, e dalla possibilità – in tal modo – di far fronte in maniera celere alle piccole spese impreviste, o a quelle piccole uscite monetarie pianificate (si pensi al costo di acquisto di uno scooter per il proprio figlio, o al pagamento di spese per gli studi).

Il prestito auto di Banca di Piacenza è, come intuibile dallo stesso nome del prodotto creditizio, un finanziamento personale che permetterà alla clientela correntista dell’istituto di credito – in possesso degli idonei requisiti di merito stabiliti dalle politiche aziendali – di poter ottenere un importo di denaro da utilizzare per acquistare un’auto nuova o usata, con restituzione del capitale all’interno di un piano di ammortamento composto da rate mensili.

Il prestito auto di Banca di Piacenza è, come intuibile dallo stesso nome del prodotto creditizio, un finanziamento personale che permetterà alla clientela correntista dell’istituto di credito – in possesso degli idonei requisiti di merito stabiliti dalle politiche aziendali – di poter ottenere un importo di denaro da utilizzare per acquistare un’auto nuova o usata, con restituzione del capitale all’interno di un piano di ammortamento composto da rate mensili.

Il Conto World della Banca della Campania è un pacchetto di servizi che l’istituto di credito offre alla propria clientela straniera extracomunitaria che abbia necessità di poter entrare in possesso di un rapporto bancario sul quale effettuare le più comuni operazioni di prelevamento e di pagamento, ivi compresa anche la rimessa di denaro contante verso il Paese d’origine, o il pagamento dell’affitto, o l’acquisto di libri di testo.

Il Conto World della Banca della Campania è un pacchetto di servizi che l’istituto di credito offre alla propria clientela straniera extracomunitaria che abbia necessità di poter entrare in possesso di un rapporto bancario sul quale effettuare le più comuni operazioni di prelevamento e di pagamento, ivi compresa anche la rimessa di denaro contante verso il Paese d’origine, o il pagamento dell’affitto, o l’acquisto di libri di testo.

Alle imprese che vogliono investire in questo periodo difficile puntando ad ottimizzare la catena di produzione per migliorare la concorrenza è dedicato questo bando stanziato dalla Camera di Commercio di Campobasso. Si tratta di un’offerta dedicata alle microimprese che nel precedente anno (2011) hanno avuto attivo (oppure hanno attivato) un finanziamento. Il requisito principale per accedere al contributo a fondo perduto in conto interesse su finanziamenti concessi nel 2011 è la sede legale e/o operativa nella provincia di cui sopra.

Alle imprese che vogliono investire in questo periodo difficile puntando ad ottimizzare la catena di produzione per migliorare la concorrenza è dedicato questo bando stanziato dalla Camera di Commercio di Campobasso. Si tratta di un’offerta dedicata alle microimprese che nel precedente anno (2011) hanno avuto attivo (oppure hanno attivato) un finanziamento. Il requisito principale per accedere al contributo a fondo perduto in conto interesse su finanziamenti concessi nel 2011 è la sede legale e/o operativa nella provincia di cui sopra.

Il Progetto Sicurezza Casa, di Banca Popolare di Bergamo – banca del gruppo UBI – è un prodotto assicurativo predisposto da UBI Assicurazioni che permetterà al cliente dell’istituto di credito di potersi tutelare contro una serie di imprevisti che potrebbero provocare seri danni al proprio immobile, proteggendo in tal modo il patrimonio del mutuatario di Banca Popolare di Bergamo, ed evitando che gli inconvenienti possano avere riflessi negativi sulla restituzione del debito contratto.

Il Progetto Sicurezza Casa, di Banca Popolare di Bergamo – banca del gruppo UBI – è un prodotto assicurativo predisposto da UBI Assicurazioni che permetterà al cliente dell’istituto di credito di potersi tutelare contro una serie di imprevisti che potrebbero provocare seri danni al proprio immobile, proteggendo in tal modo il patrimonio del mutuatario di Banca Popolare di Bergamo, ed evitando che gli inconvenienti possano avere riflessi negativi sulla restituzione del debito contratto.

Prende il nome di My 18/30 il pacchetto di servizi che le filiali di Banca Marche mettono a disposizione della propria clientela più giovane (intendendo per tale quella di età compresa tra i 18 e i 30 anni), che desideri poter entrare in possesso di una serie di prodotti e strumenti molto utili per poter svolgere adeguatamente le proprie operazioni di acquisto di beni e di servizi bancari, e le proprie transazioni legate alla gestione dei primi risparmi o dei primi investimenti.

Prende il nome di My 18/30 il pacchetto di servizi che le filiali di Banca Marche mettono a disposizione della propria clientela più giovane (intendendo per tale quella di età compresa tra i 18 e i 30 anni), che desideri poter entrare in possesso di una serie di prodotti e strumenti molto utili per poter svolgere adeguatamente le proprie operazioni di acquisto di beni e di servizi bancari, e le proprie transazioni legate alla gestione dei primi risparmi o dei primi investimenti.

L’intervento di Monti a riguardo del mercato dei mutui (e delle assicurazioni ad essi legate) fa’ seguito ad un provvedimento dell’ISVAP emesso con il n°2946 il giorno 6 Dicembre scorso (con entrata in vigore il 2 Aprile 2012) rafforzandone in pratica la valenza a tutela del consumatore.

L’intervento di Monti a riguardo del mercato dei mutui (e delle assicurazioni ad essi legate) fa’ seguito ad un provvedimento dell’ISVAP emesso con il n°2946 il giorno 6 Dicembre scorso (con entrata in vigore il 2 Aprile 2012) rafforzandone in pratica la valenza a tutela del consumatore.

Verso la fine del 2011 la regione Lombardia ha proposto il

Verso la fine del 2011 la regione Lombardia ha proposto il

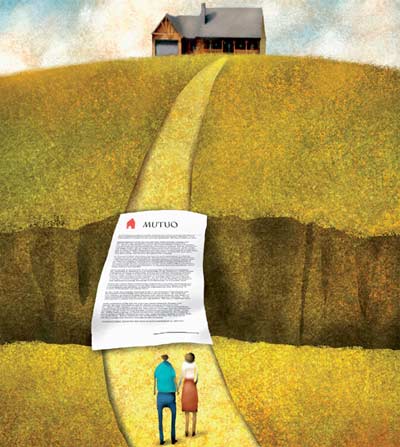

Spread sempre più elevati, maggiori pressioni sull’abbinamento di prodotti assicurativi, costi accessori esorbitanti. In uno scenario quale quello presente, cercare di risparmiare sul mutuo è uno dei comandamenti da rispettare se si vuole evitare che la sottoscrizione di un finanziamento immobiliare si tramuti in un crollo vertiginoso dell’equilibrio finanziario e patrimoniale faticosamente costruito sulle spalle della propria famiglia.

Spread sempre più elevati, maggiori pressioni sull’abbinamento di prodotti assicurativi, costi accessori esorbitanti. In uno scenario quale quello presente, cercare di risparmiare sul mutuo è uno dei comandamenti da rispettare se si vuole evitare che la sottoscrizione di un finanziamento immobiliare si tramuti in un crollo vertiginoso dell’equilibrio finanziario e patrimoniale faticosamente costruito sulle spalle della propria famiglia.

I finanziamenti Agos in promozione sono particolari prestiti personali che la finanziaria sta cercando di proporre alla propria nuova clientela che desideri poter ricoprire esigenze di liquidità legate a spesa per beni e servizi: si pensi alla necessità di acquistare un’auto, o alla possibilità di rinnovare l’arredamento del proprio appartamento, o ancora al desiderio di effettuare un viaggio in Italia o all’estero.

I finanziamenti Agos in promozione sono particolari prestiti personali che la finanziaria sta cercando di proporre alla propria nuova clientela che desideri poter ricoprire esigenze di liquidità legate a spesa per beni e servizi: si pensi alla necessità di acquistare un’auto, o alla possibilità di rinnovare l’arredamento del proprio appartamento, o ancora al desiderio di effettuare un viaggio in Italia o all’estero.

Il conto corrente BancoPosta Click è un conto corrente disponibile in tutte le agenzie postali, che permetterà alla clientela delle Poste Italiane di poter disporre di un rapporto senza costi fissi, gestibile in maniera completa e semplice direttamente dal proprio personal computer o dal proprio cellulare, senza tuttavia perdere né la comodità, né la gamma di servizi aggiuntivi, previsti dai conti correnti ordinari.

Il conto corrente BancoPosta Click è un conto corrente disponibile in tutte le agenzie postali, che permetterà alla clientela delle Poste Italiane di poter disporre di un rapporto senza costi fissi, gestibile in maniera completa e semplice direttamente dal proprio personal computer o dal proprio cellulare, senza tuttavia perdere né la comodità, né la gamma di servizi aggiuntivi, previsti dai conti correnti ordinari.

Come noto, le carte revolving sono particolari carte di credito contraddistinte dal rimborso rateale del credito utilizzato per operazioni di acquisto di beni e di servizi. In altri termini, contrariamente a quanto avviene con le ordinarie carte di credito (che prevedono un rimborso “a saldo” – cioè in un’unica soluzione – dell’importo utilizzato), il massimale sfruttato all’interno delle carte revolving sarà rimborsato mediante un piano graduale, composto da rate di importo fisso, predeterminato con il titolare di tale strumento.

Come noto, le carte revolving sono particolari carte di credito contraddistinte dal rimborso rateale del credito utilizzato per operazioni di acquisto di beni e di servizi. In altri termini, contrariamente a quanto avviene con le ordinarie carte di credito (che prevedono un rimborso “a saldo” – cioè in un’unica soluzione – dell’importo utilizzato), il massimale sfruttato all’interno delle carte revolving sarà rimborsato mediante un piano graduale, composto da rate di importo fisso, predeterminato con il titolare di tale strumento.

Al fine di venire incontro alle esigenze della propria clientela più giovane, le filiali del gruppo Intesa Sanpaolo hanno predisposto un particolare mutuo per lavoratori a tempo determinato, che consentirà a tale categoria di clientela di poter ottenere la disponibilità del credito necessario per poter acquistare, costruire o ristrutturare casa, in maniera flessibile, personalizzata e particolarmente in grado di rispettare le necessità del target under 35 della banca.

Al fine di venire incontro alle esigenze della propria clientela più giovane, le filiali del gruppo Intesa Sanpaolo hanno predisposto un particolare mutuo per lavoratori a tempo determinato, che consentirà a tale categoria di clientela di poter ottenere la disponibilità del credito necessario per poter acquistare, costruire o ristrutturare casa, in maniera flessibile, personalizzata e particolarmente in grado di rispettare le necessità del target under 35 della banca.

Molte volte sulle pagine del nostro blog abbiamo descritto le caratteristiche dei mutui a tasso fisso e di quelli a tasso variabile. Ma quale è la differenza tra mutuo tasso fisso e tasso variabile? Quali sono le determinanti che dovrebbero orientare l’aspirante mutuatario verso l’una o l’altra forma di finanziamento bancario? Cerchiamo di capirlo con questa nostra breve guida, che – speriamo – potrà chiarire i dubbi di molti.

Molte volte sulle pagine del nostro blog abbiamo descritto le caratteristiche dei mutui a tasso fisso e di quelli a tasso variabile. Ma quale è la differenza tra mutuo tasso fisso e tasso variabile? Quali sono le determinanti che dovrebbero orientare l’aspirante mutuatario verso l’una o l’altra forma di finanziamento bancario? Cerchiamo di capirlo con questa nostra breve guida, che – speriamo – potrà chiarire i dubbi di molti.